住宅ローン控除の基本とその計算方法を徹底解説

「住宅ローン控除」という言葉は、マイホームの購入を検討している人なら一度は耳にしたことがあるでしょう。

住宅ローン控除は、住宅の購入にあたって住宅ローンを組んだ際に、所得税から一定額が控除される制度のことです。

2022年からは、仕組みが新しくなりました。

この記事では、そんな住宅ローン控除について、以下のポイントを解説します。

●住宅ローン控除の基礎知識

●新しくなった仕組みの内容

●適用条件

●手続きの方法

住宅ローン控除を活用して、マイホームにかかる費用を抑えましょう。

住宅ローン控除とは

住宅ローン控除とは、住宅の購入にあたって住宅ローンを組んだ際に、所得税から一定額が控除される制度のことです。ローン残高に応じた金額が所得税から差し引かれ、還付されます。条件を満たせば、住宅をリフォームする際にも活用できます。

住宅ローン控除の正式名称は「住宅借入金等特別控除」です。住宅ローンの負担を減らすことにより、住宅の購入やリフォームの促進を目的としています。

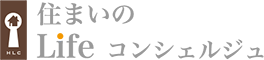

住宅ローン控除のイメージ

住宅ローン控除のイメージは、以下のとおりです。

住宅ローン控除を受けるためには、確定申告が必要です。所得税で控除しきれない場合、住民税から控除されます。

住宅ローン控除を適用するためには、購入する住宅だけでなく、借り入れる住宅ローンにも一定の条件があります。住宅の購入やリフォームなど、それぞれの場合についても、以下に詳しく解説していきます。

住宅ローン控除のシミュレーション

3,000万円の新築住宅を購入した場合、住宅ローン控除による総減税額は185万円ほどになります。

住宅ローン控除が適用される期間のうち、住宅ローンの残高が最も高い2023年の減税額は、17万円ほどです。ローン残高が減るにつれて、減税額も少なくなっていきます。

減税額の計算に用いた条件は、以下のとおりです。

●住宅購入時期:2023年4月

●借り入れ金額:2,500万円

●返済期間:35年

●金利:0.5%

●年収:500万円

2022年4月以降の最新制度

住宅ローン控除の制度は、2022年に以下のような改正が行われました。

| 変更点 | 改正前 | 改正後 |

|---|---|---|

| 制度の適用期限 | 2021年末 | 2025年末 |

| 控除率 | 1.0% | 0.7% |

| 減税期間(新築) | 原則10年間 | 原則13年間 |

| 減税期間(中古) | 10年間 | 10年間 |

| 所得上限 | 3,000万円 | 2,000万円 |

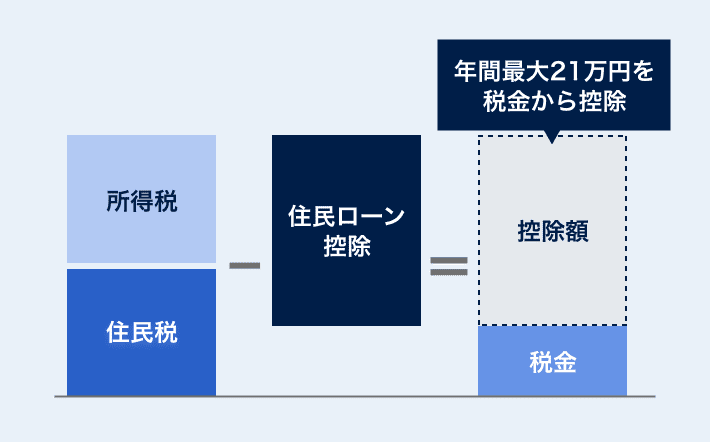

<控除期間延長のイメージ>

2022年1月1日以降に住宅を購入した人の住宅ローン減税額は、以下のとおりです。

住宅ローンの返済期間が10年以上の場合、年末時点の住宅ローンの残高に対して、0.7%の所得税が減税されます。所得税から引き切れない場合は、住民税からも減税します。住民税から減税できる金額には上限があり、所得税の課税総所得金額等の5%(最高9.75万円)までです。

年末時点での住宅ローン残高が2,000万円、その年の所得税が10万円の場合、減税額は14万円になります。所得税から10万円、住民税から4万円という内訳です。

条件を満たした場合、住宅ローン控除が受けられる期間は13年です。

住宅ローン控除が受けられるのは?

住宅ローン控除が受けられる条件は、以下のとおりです。

(1)住宅ローンの返済期間が10年以上

住宅ローンの返済期間が10年未満の場合、住宅ローン控除を受けることができません。

また住宅ローン控除の適用期間中でも、繰上返済を行う際には注意が必要です。当初の契約で最初に返済した月から、最後に返済する月までの期間が10年未満になった時点で、住宅ローン控除を受けられなくなります。

(2)控除を受ける人が居住する

住宅ローン控除の趣旨から、控除を受ける人が居住することも条件の1つです。投資用マンションを購入する場合や、土地だけを購入して家をしばらく建てない場合は、住宅ローン控除を受けられません。

単身赴任などで一時的に本人が居住していない場合は、配偶者や子供などの家族が住んでいれば、住宅ローン控除を受けることができます。ただし、生計を同一とする家族でなければなりません。

(3)床面積が50㎡以上

住宅ローン控除を受けるためには、登記簿に記載されている床面積が、50㎡以上でなければなりません。

マンションの場合、バルコニーや通路などの共用部分は床面積に含まれないため、注意が必要です。専有部分の床面積で判断されます。

(4)居住スペースの割合が、床面積の1/2以上

自営業などで自宅を事務所や店舗として利用している場合、居住スペースの割合が床面積の1/2以上である必要があります。

(5)合計所得金額が2,000万円以下

住宅ローン控除は、合計所得金額が2,000万円以下の人に限り、受けることができます。

合計所得金額とは、以下の所得を合計した額のことです。

●給与所得

●事業所得

●不動産所得

●譲渡所得

●雑所得

●利子所得(総合課税)

●配当所得

●退職所得

●山林所得

なお上場株式等の譲渡による所得については、以下のケースだと合計所得金額に算入されません。

●源泉徴収ありの特定口座で行う

●申告不要を選択している

合計所得金額が2,000万円を超えた場合、その年は住宅ローン控除による減税を受けられないため、注意が必要です。

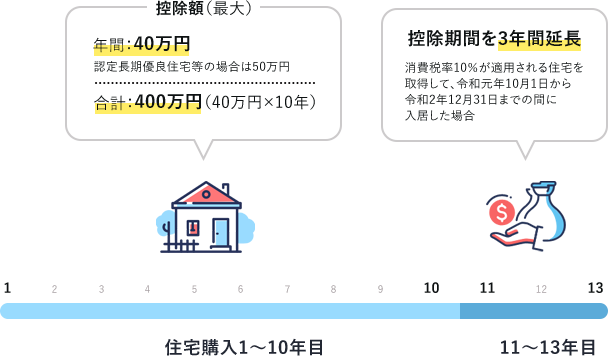

住宅ローン控除を受けるための手続きは?

住宅ローン控除を受けるためには、住宅を購入して住み始めた翌年に、確定申告をする必要があります。2年目以降は、会社員であれば年末調整により住宅ローン控除を受けることができます。

年末調整に必要な書類は、以下のとおりです。

●金融機関から送られてくる「借入金の残高証明書」

●税務署から送られてくる「住宅借入金等特別控除申告書」

所得税の還付金は、確定申告をしてから1ヶ月ほどで、指定の口座に振り込まれます。2年目以降の年末調整では、12月もしくは1月の給与と一緒に還付金が振り込まれるのが一般的です。

住民税は、確定申告や年末調整をした年の6月以降にかかる分から減税されることになります。

住宅ローン控除(減税)の対象となる住宅は?

住宅ローン控除を受けるには、合計所得金額が2,000万円以下で、住宅ローンの返済期間が10年以上という条件があります。

さらに以下の3パターンで適用条件が異なるため、注意が必要です。

●新築住宅の購入

●中古住宅の購入

●住宅のリフォーム

それぞれ詳しく解説していきます。

新築住宅を購入する場合の適用条件

住宅ローン控除の適用において、新築住宅を購入する場合は、以下の条件をすべて満たさなければなりません。

●住宅を建てた、もしくは購入した日から6ヶ月以内に住み始めること

●住宅ローン控除を受ける年の12月31日まで引き続き住んでいること

●住宅ローン控除を受ける年の合計所得金額が2,000万円以下であること

●床面積が50㎡以上かつ、1/2以上が居住スペースであること

●住宅ローンの返済期間が10年以上であること

●住み始めた年と、その年の前後2年間に、住宅ローン控除と併用できない控除を受けていないこと

住宅ローン控除と併用できない控除としては、居住用財産の譲渡における「3,000万円特別控除」が挙げられます。

中古住宅を購入する場合の適用条件

中古住宅の購入で住宅ローン控除を受けるためには、新築住宅を購入する場合の適用条件に加えて、以下の条件のいずれかを満たす必要があります。

●1982年1月1日以降に建てられていること

●1981年12月31日以前に建てられた住宅の場合、地震に対する安全性が証明されていること

地震に対する安全性を証明するためには、以下の書類の提出が求められます。

●耐震基準適合証明書

●建設住宅性能評価書の写し

●既存住宅売買瑕疵保険付保証明書

どの書類も、住宅を取得した日の2年前までに調査や契約締結が行われたものでなければなりません。

リフォームする場合の適用要件

住宅のリフォームを行う場合は、新築住宅を購入する場合の適用条件に加えて、以下の条件のいずれかを満たしていなければなりません。

●増築や改築のような大規模工事であること

●住宅の主要な部分(壁・柱・床・階段・屋根・はり)のいずれかにおいて、大きさの1/2を超える規模で修繕・模様替えを行うこと

●リビング・キッチン・お風呂・トイレ・洗面所・納戸・玄関・廊下のいずれかにおいて、床もしくは壁をすべて修繕・模様替えすること

●最新の耐震基準に適合させるための工事であること

●手すりの取り付けや段差の解消など、一定のバリアフリー改修工事であること

●断熱性を高める工事など、一定の省エネ改修工事であること

●給水管・排水管・雨漏りを防止する部分の修繕であること(リフォーム工事瑕疵保険契約が締結されている場合のみ)

また上記のリフォーム工事にかかる費用が、100万円を超えていることも要求されます。

確定申告に必要な書類や流れ

この章では、住宅ローン控除を受けるための確定申告において、必要な書類や流れを解説します。

住宅ローン控除を受けるためには、少なくとも1回は確定申告を行う必要があるため、内容を把握しておきましょう。

確定申告に必要な書類一覧

住宅ローン控除を受けるための確定申告における必要書類と、各書類の取得方法は以下のとおりです。

| 必要書類 | 取得方法 |

|---|---|

| 確定申告書 | ①税務署や役所の窓口で取得 ②税務署から郵送で取り寄せる ③国税庁のホームページからダウンロード |

| 住宅借入金等特別控除額の計算明細書 | ①税務署の窓口で取得 ②国税庁のホームページからダウンロード |

| 住宅ローンの年末残高等証明書 | 借り入れしている金融機関から、10月以降に郵送される |

| 給与所得の源泉徴収票 | 勤務先から、12月から翌年の1月31日までに交付される |

| 登記事項証明書 | ①法務局の窓口で取得 ②法務局から郵送で取り寄せる |

| 不動産売買契約書の写し 工事請負契約書の写し |

不動産会社や施工会社から、各契約時に交付される |

| マイナンバーカード | – |

| 増改築等工事証明書(工事を行った場合) | 施工会社に発行してもらう |

| 長期優良住宅認定通知書の写し 低炭素住宅認定通知書の写し 建設住宅性能評価書の写し (該当する場合) |

それぞれの性能が認められた際に、所管行政庁から交付される |

| 耐震基準適合証明書 建設住宅性能評価書の写し 既存住宅売買瑕疵保険付保証明書 (1981年12月31日以前に建てられた住宅の場合) |

各調査機関や不動産会社に申請し、発行してもらう |

マイナンバーカードを持っていない場合、代わりに以下の2点を提出する必要があります。

●通知カードもしくは、マイナンバーが載っている住民票

●本人確認書類(運転免許証やパスポートなど)のコピー

書類によっては、発行や取得に時間がかかる可能性があるので、余裕を持って準備しておくことが大切です。

いつやるの?確定申告の流れ

住宅ローン控除による減税が受けられることを確認したら、確定申告の準備をします。

確定申告の流れは、以下のとおりです。

確定申告の必要書類は、以下のいずれかの方法で提出します。

(1)税務署の窓口に提出する

(2)税務署に郵送で送る

(3)e-Taxでオンライン申告する

(4)税務署の時間外収受箱に投函する

税務署にある時間外収受箱は、税務署の閉庁日(土日祝)や時間外でも投函できます。郵送の場合、消印の日付が提出日とみなされるため、確定申告の期限を過ぎないように注意してください。

住宅ローン控除|まとめ

住宅ローン控除は、2022年に仕組みが変わりました。

住宅ローン控除を最大限に活用するためには「どのような住宅を購入するか」が重要です。適用条件を把握したうえで、住宅を購入する際の参考にしてください。

とくに環境に配慮した住宅は、住宅ローン控除による減税額が大きくなります。環境に配慮した住宅は、電気代が安くなったり長持ちしたりするため、メリットも大きいです。

住宅ローン控除を受けるためには、初年度に確定申告を行う必要があります。サラリーマンの場合、2年目以降は年末調整による住宅ローン控除の手続きが可能です。自営業やフリーランスの人は、2年目以降も確定申告を行う必要があります。

確定申告に必要な書類や流れを把握し、計画的に手続きを行いましょう。

ブログ:

皆の笑顔に我が笑顔あり

徳本 友一郎

- 所属会社:

- 株式会社スタイルシステム

- 所属会社のWEBSITE:

- http://www.style-system.net

- 保有資格:

- CFP(日本FP協会認定)、1級ファイナンシャル・プランニング技能士、 宅地建物取引士、住宅ローンアドバイザー

- 著書:

- 初めての不動産購入で失敗しない17のチェックポイント

おすすめ記事

-

23.06.28家を建てる・家づくり

-

23.06.28家を建てる・家づくり

-

23.05.11家を建てる・家づくり

-

23.05.07家を建てる・家づくり

-

23.05.05家を建てる・家づくり

-

23.05.02家を建てる・家づくり